DETERMINAZIONE DEL REDDITO D’IMPRESA

Giuseppe Montuori * 8 Giugno 2023

Prima di addentrarci nei meandri della determinazione del reddito d’impresa, appare opportuno dare una prima definizione di tale “valore”. Ebbene il reddito d’impresa, stante alla definizione fornita dall’art. 55 del D.P.R. 917/1986 (Testo Unico Imposte sui Redditi), è “quello che deriva dall’esercizio di imprese commerciali. Per esercizio d’imprese commerciali si intende l’esercizio per professione abituale, ancorchè non esclusiva, delle attività indicate nell’art. 2195 c.c.[1] (Imprenditori soggetti a registrazione nel Registro delle Imprese[2]) e delle attività indicate alle lett. b) e c) del comma 2 dell’art. 32[3], che eccedono i limiti ivi stabiliti, anche se non organizzate in forma d’impresa”. In termini più semplicistici, possiamo definirlo “…il profitto economico realizzato dall’esercizio di un’attività economica, nella quale sia richiesto, contemporaneamente, l’utilizzo di risorse umane, di mezzi, di attrezzature e di tutto ciò che occorre per produrre beni o servizi...”. In termini ragioneristici, esso rappresenta la differenza tra gli elementi positivi e gli elementi negativi del reddito.

Fanno parte degli elementi positivi di reddito :

- ricavi: realizzati dalle vendite di beni e/o servizi durante l’esercizio;

- plusvalenze patrimoniali: vendita di un macchinario usato ad un valore superiore al suo valore iscritto in bilancio;

- sopravvenienze attive: rinuncia ad incassare un credito da parte di un fornitore;

- proventi finanziari: interessi attivi maturati sui conti correnti bancari o postali, o sui crediti verso clienti o soggetti diversi;

- rivalutazioni: di immobili, di quote azionarie, ecc.;

- variazione positiva delle rimanenze finali: di merci, prodotti finiti, semilavorati, materie prime, rispetto alle loro esistenze iniziali.

Fanno parte, invece, degli elementi negativi di reddito:

- costi: costi di acquisto delle merci, del personale ecc., sostenuti nel corso dell’esercizio;

- minusvalenze patrimoniali: vendita di un impianto usato ad un valore inferiore al suo valore contabile;

- sopravvenienze passive: una multa, un risarcimento a terzi;

- oneri finanziari: interessi passivi che maturano su debiti verso le banche, i fornitori, ecc.;

- ammortamenti: quota del costo d’acquisto di alcuni beni aziendali ad utilità pluriennale che si fa incidere sul reddito dell’esercizio;

- accantonamenti: quote di costi che si fanno pesare sul reddito d’esercizio in previsione di eventi futuri (es. quota fondo Trattamento Fine Rapporto);

- svalutazioni: di immobili, di quote azionarie, ecc.;

- imposte: alcuni tipi di imposte correnti e differite, in misura totale o parziale.

Veniamo adesso alla determinazione del reddito d’impresa, quest’ultimo, a differenza di altri redditi[4], si determina secondo il principio della competenza economica, ovvero tenendo conto delle componenti positive e negative di competenza dell’esercizio, indipendentemente dall’effettivo momento di fatturazione e incasso o pagamento. Secondo il Principio della competenza (articolo 109 commi 2 e 3 del Tuir), “…i ricavi, le spese e gli altri componenti positivi e negativi, per i quali le precedenti norme non dispongono diversamente, concorrono a formare il reddito nell’esercizio di competenza. Il principio di competenza prevede che le componenti positive e negative di reddito concorrono a formare il reddito d’impresa nell’esercizio di maturazione ovvero quando si perfezionano le operazioni da cui derivano. Il principio di competenza si distingue dal principio di cassa che invece fa riferimento al momento del pagamento o dell’incasso. Quest’ultimo (principio), e particolarmente usato per i redditi di lavoro autonomo, in tal caso, il momento impositivo per il professionista, rimane non l’ultimazione della prestazione eseguita, bensì il momento in cui avviene il pagamento del relativo corrispettivo. Al contrario, per le società, vige il principio della competenza economica, in tal caso il momento impositivo corrisponde con il completamento della prestazione eseguita (e non dell’incasso come avviene ai fini IVA), mentre in caso di vendita di beni, al “momento della consegna/spedizione” (regola generale). Per intenderci, in caso di prestazioni di servizi, se ad es. la Spa XY a novembre 2022 inizia le operazioni di manutenzione/riparazione dei propri capannoni e, quest’ultime, terminano a febbraio 2023, il momento impositivo, ovvero l’esercizio di competenza che corrisponde al periodo in cui detti costi esplicano la loro manifestazione economica, è l’esercizio 2023, quindi tali elementi negativi di reddito verranno allocati nella sezione “Dare”, del conto Economico (detto anche dei Profitti e delle Perdite), tra i costi dell’esercizio 2023. Va soggiunto altresì che per le cessioni di beni immobili, il principio di competenza si ritiene perfezionato alla data di stipula dell’atto. Ad esempio se la Spa XY ha in locazione un fabbricato, in bilancio, troveremo i costi relativi alla locazione dell’immobile, viceversa nel caso in cui tale immobile viene acquistato a titolo definito dalla citata Spa, il momento impositivo ai fini delle Imposte dirette, corrisponde con la stipula dell’atto. In tal caso il valore dell’immobile acquistato, figurerà nell’Attivo dello Stato Patrimoniale tra la macro-classe delle Immobilizzazioni (classe II - Immobilizzazioni materiali) e le relative spese che saranno sostenute per migliorare la funzionalità del fabbricato, saranno capitalizzate, vale a dire saranno portate ad incremento del cespite ammortizzabile. Al contrario nel c/P.e P. (o conto Economico), saranno calcolate le rispettive quote di ammortamento[5] annuali (usura, obsolescenza dell’immobile, ecc.), quest’ultime saranno collocate nella macro-classe B), Costi della Produzione, classe B-10 Ammortamenti e Svalutazioni. Di contro, l’importo annuale della quota di ammortamento, confluirà in un apposito fondo del passivo, detto più comunemente “Fondo ammortamento”, il quale misurerà il grado di svalutazione dell’immobile e, sottraendo tale valore a quello del cespite di riferimento, come risultato darà il valore effettivo dell’immobile. Questo tipo di procedimento contabile, prende il nome di ammortamento “fuori conto”, usato principalmente per le immobilizzazioni materiali (fabbricati, automezzi, ecc.), viceversa nel caso delle immobilizzazioni immateriali (spese di impianto, brevetti, ecc.), il procedimento adottato è quello dell’ammortamento “in conto”, in tal caso la quota di ammortamento viene portata direttamente in diminuzione del cespite al quale si riferisce. Ove mai ce ne fosse bisogno, occorre ribadire che il principio della competenza economica è inderogabile e, nel caso in cui il contribuente violi tale regola generale, egli potrà solamente agire in sede di dichiarazione a mezzo di apposita rettifica.

Altro principio da tener in considerazione per l’esatta determinazione del reddito d’impresa, è quello della “certezza e della obiettiva determinabilità”. A tal uopo, l’art 109, comma 1 (TUIR – Norme sui componenti del reddito d’impresa….), recita “….tuttavia i ricavi, le spese e gli altri componenti di cui nell’esercizio di competenza non sia ancora certa l’esistenza o determinabile in modo obiettivo l’ammontare concorrono a formarlo nell’esercizio in cui si verificano tali condizioni”.

Tale principio, limita quello della competenza nel senso che, ai fini della determinazione del reddito di impresa, vengono esclusi dal computo i componenti di reddito basati su stima, i quali, diversamente, rilevano ai fini del bilancio civilistico se attendibili.

Ciò detto gli elementi negativi e positivi del reddito stimati, non concorrono alla determinazione del reddito imponibile, e rilevano solamente nel periodo d’imposta in cui diventano certi ed oggettivamente determinabili.

Altro principio importante per addivenire alla determinazione del reddito d’impresa, è quello dell’inerenza (art. 109, comma 5 del Testo Unico delle Imposte sui Redditi). Secondo il dettato di quest’ultimo articolo, le spese, gli oneri e tutti gli elementi di costo sono deducibili solo se hanno un collegamento significativo con l’attività dell’impresa, e nella misura in cui si riferiscono a ricavi o altri proventi che concorrono alla formazione del redito di impresa. Pertanto per la deducibilità dei costi è sufficiente che gli stessi siano inerenti all’attività di impresa nel complesso e non, quindi, ad uno specifico componente positivo di reddito. Ciò significa che ad es. per una impresa edile, l’acquisto di sacchetti di cemento, è un costo deducibile dal reddito d’esercizio in quanto inerente l’attività esercitata ma, per una impresa tessile, trattasi di un costo non deducibile dal reddito, in quanto non inerenti e, pertanto, non rientranti nell’oggetto sociale dell’impresa.

Alla stregua dei fatti finora esposti, va soggiunto, inoltre, che in linea generale, le componenti negative di reddito sono deducibili solo se e nella misura in cui risultano imputate a conto economico, con alcune eccezioni, in particolare quando:

1 la deducibilità fiscale di determinati elementi reddituali è prevista da disposizioni di legge, anche se tali costi non sono imputati a conto economico. (ad es. utili spettanti agli amministratori, agli associati in partecipazione ecc.);

2 determinati componenti negativi di reddito siano stati legittimamente imputati a c/P.e P. in un esercizio precedente. Si tratta di quei costi la cui imputazione avviene al momento del pagamento come, ad es., il compenso corrisposto all’amministratore;

3 le spese e altri oneri siano afferenti a ricavi e altri elementi che concorrono a formare il reddito se e nella misura in cui risultano da elementi certi e precisi.

Ultimo aspetto, non meno importante, prima di giungere alla determinazione del reddito, riguarda le disposizioni dettate dall’art. 110 del Tuir, vale a dire le regole di valutazione in ambito fiscale che, in sintesi, si riassumono nelle seguenti:

a) Valore fiscale dei beni d’impresa: consiste nel costo sostenuto (cosiddetto costo fiscale) comprensivo di oneri accessori di diretta imputazione o rivalutazioni, ed al lordo delle quote di ammortamento e delle svalutazioni fiscalmente ammesse;

b) Principio di continuità dei valori fiscali nel tempo: i criteri di attribuzione dei valori devono essere costanti negli esercizi (ad es. il criterio di valorizzazione delle rimanenze – LIFO, FIFO ecc.). In caso di variazione è necessario che il contribuente informi preventivamente l’Amministrazione finanziaria;

c) Valore normale (art. 9 del Tuir), rappresenta il criterio/valore per determinare il costo dei beni – servizi in natura. Per valore normale si intende il prezzo o corrispettivo, al netto dell’Iva, mediamente praticato in regime di libera concorrenza.

Ciò detto, possiamo preliminarmente affermare che il reddito di impresa è determinato dalla differenza tra i costi e i ricavi di esercizio, cui si sommano e si sottraggono, rispettivamente, i componenti positivi (ricavi) e negativi (costi) individuati espressamente dalle norme fiscali.

Alla stregua dei fatti suesposti, per la determinazione del reddito d'impresa bisogna partire dal conto Economico (documento che evidenzia la redditività dell’azienda), che, insieme allo Stato Patrimoniale (documento che esprime la patrimonialità di una impresa), alla Nota integrativa (documento descrittivo che esplicita il contenuto del bilancio), costituisce il Bilancio d’esercizio (documento contabile per antonomasia, che riporta la situazione patrimoniale, finanziaria e il risultato economico di un'impresa in un determinato periodo di riferimento). Si ricorda che, sotto l’aspetto civilistico, la compilazione del bilancio è prescritta obbligatoriamente soltanto per le società di capitali (S.p.a. - società per azioni; S.a.p.a. - società in accomandita per azioni; S.r.l. - società a responsabilità limitata; S.r.l.s. - società a responsabilità limitata semplificata). . Dal punto di vista fiscale, invece, tale obbligo, appare più esteso, in quanto, per poter determinare il reddito, tutte le imprese soggette alla tenuta delle scritture contabili in regime ordinario, comprese le imprese individuali (l’attività è svolta da un unico soggetto, il titolare dell’impresa, che può avvalersi dell’ausilio di collaboratori, anche familiari, oppure di dipendenti) e le società di persone (Società semplice - S.s.; Società in nome collettivo - S.n.c.; Società in accomandita semplice (S.a.s.)., devono redigere il bilancio. Il reddito di impresa ha una triplice dimensione: civilistica, fiscale e monetaria.

Il reddito civilistico si determina ai sensi dell’art. 2423 bis n. 3, c.c. (Principi di redazione del bilancio – prudenza, continuità aziendale, competenza, prevalenza della sostanza sulla forma, ecc….). Il reddito civilistico è la semplice differenza tra il valore di beni e/o servizi prodotti in un determinato periodo di tempo (Valore della produzione) e il valore dei costi sostenuti per l’acquisto dei fattori produttivi correnti necessari per produrre la produzione ottenuta (Costi della produzione).

I costi dei fattori produttivi pluriennali vanno collocati, viceversa, nell’attivo dello Stato patrimoniale ai sensi dell’art. 2424 bis n.1 (contenuto dello Stato patrimoniale) e poi ammortizzati ai sensi dell’art. 2426 n.2 del c.c. (Criteri di valutazione). L’ammortamento, quindi, rappresenta la quota di costo annuale che grava sul costo pluriennale (immobilizzazione), ragion per cui sarà allocato tra i costi correnti e/o d’esercizio del reddito di impresa.

Dal reddito civilistico otteniamo il reddito fiscale (il quale si determina secondo le norme fiscali dettate dal DPR. n. 917/86) e sul quale saranno calcolate le imposte correnti (il cui versamento avviene a mezzo modello F24) e il reddito monetario, ovvero il flusso di cassa (cash flow, rappresenta la differenza tra i flussi monetari in entrata ed in uscita in un dato periodo temporale), che si è generato dal reddito civilistico.

Quando il reddito civilistico e quello fiscale divergono, saremo in presenza del cosiddetto “doppio binario”. A tal proposito la riforma del diritto societario (Decreto Legislativo nr. 6 del 17/1/2003), ha sancito la definitiva separazione tra il bilancio e la dichiarazione dei redditi. Si tratta del “doppio binario”, in base al quale la redazione del bilancio segue le norme civilistiche, integrate sul piano tecnico dai “principi contabili” , mentre le opportunità e i vantaggi fiscali sono gestiti in sede di redazione del modello Unico (bilancio fiscale).

Di contro, la riforma fiscale (che l’attuale governo intende realizzare), mira a ridurre il doppio binario tra valori di bilancio e importi rilevanti per la dichiarazione dei redditi. La contrazione dei casi di variazioni fiscali nella determinazione del reddito di impresa è posta come obiettivo dall’articolo 9, lettera e) , della bozza di disegno di legge delega. Si tratterà, cioè, di cambiare le regole per avvicinare gli importi deducibili o tassabili a quelli risultanti dal c/Economico, con particolare riferimento agli ammortamenti, consentendone la deduzione di quote calcolate secondo la vita utile e dunque secondo corretti principi contabili[6].

A questo punto, occorre determinare la base imponibile sulla quale calcolare la relativa tassazione, apportando al risultato del bilancio le variazioni in aumento o in diminuzione imposte dalle norme fiscali contenute nel TUIR. In sintesi si avrà:

Risultato d’esercizio civilistico

. Ricavi contabilizzati – costi contabilizzati;

+

. Variazioni in aumento al risultato civilistico imposte dalle norme fiscali;

-

. Variazioni in diminuzione al risultato civilistico imposte dalle norme fiscali;

=

Imponibile fiscale.

Dopo aver determinato l’imponibile sul quale calcolare le imposte, questo viene tassato nel modo che segue:

- per le ditte individuali, in base alle aliquote Irpefdeterminate a norma dell’art. 11 del Tuir;

- per le società di persone, i redditi delle società semplici, in nome collettivo e in accomandita semplice sono imputati a ciascun socio, indipendentemente dall’effettiva percezione, proporzionalmente alla quota di partecipazione agli utili; ciascun socio pagherà l’Irpef in base alle aliquote progressive personali determinate a norma dall’ert.11 del TUIR;

- per le società di capitali, in base all’aliquota Iresproporzionalmente fissata, ed attualmente, pari al 24%.

Per concludere, va sottolineato che nel nostro Paese, purtroppo, vige una delle aliquote più alte per quanto attiene la tassazione dei redditi societari, basti pensare ad esempio che in Bulgaria vige una flat tax al 10% sia per le persone fisiche che per le giuridiche. In Irlanda l’imposta sui profitti societari (l’equivalente della nostra Ires), è del 12,5%, compresi i profitti delle filiali o delle branch (stabili organizzazioni), di società non residenti nell’isola di Smeraldo (Irlanda). Idem in Ungheria, ove la tassazione societaria, si attesta al 9%, ancorché negli ultimi tempi, l’Ungheria è stata più volte richiamata dalla Commissione europea, per la sua strategia fiscale aggressiva a discapito degli altri Stati europei. In Romania l’aliquota fissa prevista a carico delle persone giuridiche, è pari al 16% del reddito d’impresa. Nello Stato federale del Belgio vige una tassazione sui redditi societari pari al 25%, aliquota che scende al 20% per le PMI, con redditi fino a 100 mila euro di profitti. Per quanto concerne invece la Spagna, oltre all’aliquota IRES (inferiore), oscillante tra il 20 e il 28%, non vi sono ulteriori imposte come ad esempio l’IRAP. In Polonia l'imposta sul reddito delle imprese, ossia la loro IRES, prende il nome di Corporate Tax Rate ed è pari al 19%. In Portogallo l’aliquota standard dell’Imposta sulle Società è del 21% mentre nelle regioni autonome di Madeira e delle Azzorre è del 14,7%. Un’aliquota ridotta del 17% viene applicata sui primi 50 mila euro di profitti per le piccole e medie imprese (11,9% nelle regioni autonome di Madeira e delle Azzorre). Dunque gli esempi anzicitati, evidenziano (se mai ce ne fosse stato il bisogno), che in Italia le imprese subiscono un maggiore aggravio fiscale, rispetto alle stesse realtà ubicate in altri Paesi del vecchio continente. Questo deve far riflettere (molto) i nostri governanti, i quali non devono perdere altro tempo ed adoperarsi affinchè venga posto un freno a questo fenomeno perturbativo della nostra economia, causa anche della delocalizzazione di tante aziende nostrane, verso Paesi più attrattivi dal punto di vista fiscale.

[1] Un’attività industriale diretta alla produzione di beni e servizi; un’attività di intermediazione nella circolazione dei beni; un’attività di trasporto per terra, per acqua o per aria; un’attività bancaria, ecc..;

[2] Tali soggetti sono tenuti ad iscriversi e funge (la registrazione), anche da strumento di pubblicità giuridica. Tale Registro delle Imprese è tenuto dalle Camere di Commercio italiane su base provinciale, interconnesse tramite la loro società di informatica, InfoCamere S.C.p.A., ed è consultabile telematicamente sul sito ufficiale. Le imprese registrate sono circa 6 milioni.

[3] Imprese agricole, allevamento animali;

[4] Il Reddito di Lavoro autonomo, infatti, si determina in base al “principio di cassa”, vale a dire che concorrono alla formazione dell’imponibile Irpef , soltanto i compensi percepiti (ovvero incassati), e le spese sostenute e/o pagate;

[5] L’ammortamento è un procedimento contabile che ha lo scopo di ripartire su più anni il costo (di acquisto) di beni aventi utilità pluriennale. In altri termini, esso consente di spalmare il costo di tali beni su più esercizi, nel rispetto del principio di competenza economica.

[6] I principi di redazione del bilancio sono delle regole generali da seguire nella contabilizzazione delle operazioni di gestione e nell’esposizione delle singole voci negli schemi di bilancio, in modo da garantirne l’attendibilità

* (Dottore in Scienze della Pubblica Amministrazione)

Internazionalizzazione delle università italiane: nuovo accordo siglato in Egitto grazie a Michele Giannone

Internazionalizzazione delle università italiane: nuovo accordo siglato in Egitto grazie a Michele Giannone

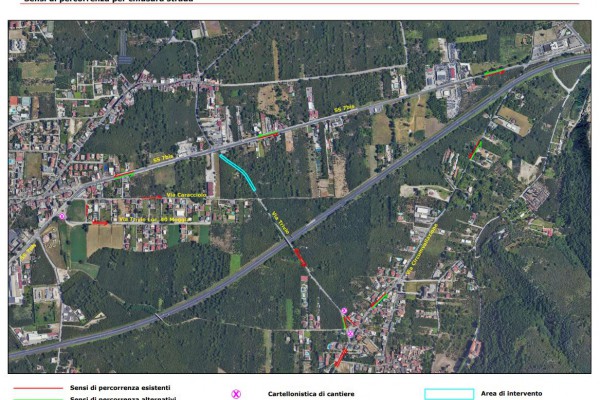

Lavori di potenziamento della linea elettrica sulla SP 493 “Trivio in Casamarciano”

Redazione

23 Aprile 2025

Lavori di potenziamento della linea elettrica sulla SP 493 “Trivio in Casamarciano”

Redazione

23 Aprile 2025

Pasquetta per il detenuto ai domiciliari. Evade per una bibita al bar, arrestato dai Carabinieri

Redazione

22 Aprile 2025

Pasquetta per il detenuto ai domiciliari. Evade per una bibita al bar, arrestato dai Carabinieri

Redazione

22 Aprile 2025