FISCALITÀ INTERNAZIONALE: LA COOPERAZIONE TRA GLI STATI QUALE UNICA VIA PER COMBATTERE L’EVASIONE (ELUSIONE) FISCALE

Giuseppe Montuori * 24 Maggio 2023

La fiscalità internazionale è un tema di crescente importanza e complessità nell’era della globalizzazione e dell’interconnessione delle economie. Con il progressivo sviluppo dei mercati globali e delle nuove tecnologie, la cooperazione tra Stati e la lotta all’evasione fiscale[1] si sono trasformate in una sfida cruciale per garantire un sistema fiscale equo e sostenibile. In questa breve esposizione, analizzeremo le principali problematiche legate alla fiscalità internazionale e le strategie adottate a livello globale per contrastare l’evasione fiscale e promuovere la cooperazione tra Stati.

Le iniziative per combattere la sfida dell’evasione fiscale internazionale

L’evasione fiscale internazionale rappresenta una delle maggiori sfide di tutto il mondo, con un impatto significativo sulle finanze pubbliche e sull’equità del sistema fiscale. Le multinazionali e i grandi contribuenti sono spesso in grado di sfruttare le differenze tra le normative fiscali nazionali e internazionali per ridurre il loro onere fiscale attraverso pratiche come l’elusione fiscale[2] e l’utilizzo di paradisi fiscali. Quest’ultimo termine indica uno Stato che garantisce un prelievo fiscale basso o addirittura inesistente in termini di tasse, oltre alla mancanza di scambi di notizie/informazioni, in modo da attrarre capitali da altri Paesi esteri. In questo contesto, la cooperazione tra i vari paesi e l’adozione di norme comuni e trasparenti, diventano essenziali per contrastare l’evasione fiscale internazionale e garantire una distribuzione equa delle risorse tra le varie Nazioni.

Diverse organizzazioni internazionali, tra cui l’Organizzazione per la Cooperazione e lo Sviluppo Economico (OCSE - aiuta gli Stati partecipanti a rafforzare la democrazia, assicurare il rispetto dei diritti umani…), il Gruppo di Azione Finanziaria (GAFI - redige gli standard internazionali per la lotta contro il riciclaggio di denaro e il finanziamento del terrorismo.) e l’Unione Europea (UE), hanno avviato iniziative volte a rafforzare la cooperazione tra Stati e a contrastare l’annoso fenomeno dell’evasione. Tra le principali azioni intraprese, si annoverano:

- l’introduzione dello scambio automatico di informazioni fiscali tra Paesi, che permette alle autorità fiscali di condividere dati sui contribuenti in modo più rapido ed efficiente;

- la creazione di standard internazionali per la trasparenza e l’integrità del sistema fiscale, come le raccomandazioni del GAFI e le norme dell’OCSE sulla Base Erosion and Profit Shifting (BEPS - il progetto esamina le problematiche dell'evasione fiscale internazionale delle multinazionali, con l’intento contrastare le politiche di spostamento di base imponibile dai Paesi ad alta fiscalità verso altri a bassa);

- l’adozione di misure comuni a livello europeo, come la Direttiva Anti-Evasione Fiscale (ATAD entrata in vigore in Italia il 12 gennaio 2019) e la lista nera dei paradisi fiscali non cooperativi. Scopo principale della normativa anti-abuso è … di rendere imponibili in capo ai soggetti residenti o stabiliti in Italia gli utili prodotti dalle società estere controllate che beneficiano di una tassazione ridotta nello Stato di insediamento, con l’obiettivo primario di contrastare il trasferimento degli utili al di fuori del mercato interno; e fare in modo che l’imposta venga versata nel luogo in cui gli utili e il valore sono generati…

L’armonizzazione delle normative fiscali a livello internazionale

L’armonizzazione delle normative fiscali è un ulteriore passo nella cooperazione tra Stati per contrastare l’evasione fiscale internazionale. Questo processo mira a ridurre le discrepanze tra le diverse legislazioni nazionali e a prevenire l’insorgere di situazioni di doppia imposizione o doppia non imposizione. Un esempio in tal senso è la Convenzione Modello OCSE sulle imposte sul reddito e sul patrimonio, che fornisce una base comune per la negoziazione di trattati bilaterali tra Stati. Sicuramente la digitalizzazione e l’innovazione tecnologica offrono nuove opportunità per migliorare la cooperazione tra Stati e la lotta all’evasione fiscale. L’uso di tecnologie come l’intelligenza artificiale[3], il machine learning[4] e la blockchain[5], può facilitare l’analisi e la condivisione di informazioni fiscali, nonché l’identificazione di schemi di evasione fiscale e frode[6]. Inoltre, la digitalizzazione dei servizi fiscali può migliorare la trasparenza e la compliance (aderire alle regole e leggi applicabili), semplificando le procedure e riducendo i costi amministrativi.

Il ruolo delle iniziative pubblico-private e l’importanza della responsabilità sociale delle imprese

Le iniziative pubblico/private e le organizzazioni non governative giocano un ruolo importante nella promozione della cooperazione fiscale internazionale e nel contrasto all’evasione fiscale. Attraverso la condivisione di conoscenze, la formazione e la promozione di best practice (buona prassi), queste organizzazioni contribuiscono a sensibilizzare l’opinione pubblica sul tema della fiscalità internazionale e a sostenere gli sforzi dei governi nella lotta all’evasione fiscale. Inoltre, la responsabilità sociale delle imprese (CSR - Corporate Social Responsability -, per una crescita sostenibile ed un comportamento eticamente responsabile delle imprese in senso lato), rappresenta un elemento chiave per garantire un sistema fiscale internazionale equo e sostenibile. Le multinazionali possono contribuire attivamente alla lotta all’evasione mediante pratiche fiscali trasparenti e responsabili, oltre a promuovere la cooperazione tra Stati e la condivisione di informazioni. La CSR, inoltre, favorisce la creazione di un clima di fiducia tra imprese, governi e società civile, semplificando la cooperazione e la collaborazione nella fiscalità internazionale. Vale la pena soggiungere che per sconfiggere o quantomeno ridurre l’evasione fiscale bisogna creare un giusto connubio tra i vari Paesi (i quali sono coscienti che una riduzione di tale fenomeno perturbativo dell’economia mondiale, aumenterebbe sicuramente le entrate nelle proprie casse), e le grandi aziende (le quali, al contrario, hanno tutto l’interesse a pagare meno tasse, aumentando in tal guisa i propri profitti, anche attraverso una concorrenza sleale).

Il governo italiano e l’evasione fiscale internazionale

In tale contesto, la legge di Bilancio 2023, ha introdotto alcune norme che possono avere un impatto sulla fiscalità internazionale. Tra le regole di maggiore interesse, si registra la reintroduzione del regime di deducibilità dei costi black list[7], l’introduzione dell’Investment Management Exemption[8] e il sistema fiscale delle cripto-attività[9]. Ciò detto, l’articolo 142 della L. 208/2015 (governo Renzi), con effetto dal periodo d’imposta 2016, aveva abrogato i commi dal 10 al 12-bis dell’articolo 110 TUIR, determinando la completa deducibilità dei costi Black list e quindi anche il venir meno delle liste. Le nuove norme, rilevanti nella determinazione sia dei redditi delle persone fisiche che d’imprese, sono improntate a creare il giusto connubio tra la necessità di incrementare nuovi investimenti con quella di frenare situazioni che avrebbero portato alla mancata tassazione di alcune tipologie di ricavi/profitti o alla deducibilità di alcune categorie di elementi negativi di reddito, talvolta di dubbia provenienza. In realtà, la riforma della disciplina dei costi da black list, è stata dettata dall’esigenza del Governo italiano di dare seguito agli impegni assunti nell’ambito dei lavori del Consiglio Ecofin nel 2019, in materia di tassazione del reddito d’impresa, per quanto concerne le giurisdizioni incluse nella lista europea di giurisdizioni non cooperative a fini fiscali.

Conclusioni

Attraverso l’utilizzo delle strategie ed i mezzi sopra dettagliatamente specificati, è possibile quindi affrontare le non facili problematiche legate all’evasione fiscale internazionale e garantire un sistema fiscale equo e sostenibile.

Tuttavia, è importante riconoscere che la lotta all’evasione fiscale richiede un impegno costante e coordinato da parte di tutti gli attori coinvolti, inclusi governi, organizzazioni internazionali, imprese e società civile. Inoltre, le sfide poste dalla fiscalità internazionale non si limitano alla sola lotta all’evasione, ma includono anche la necessità di trovare un giusto equilibrio tra la promozione della competitività economica in senso lato (benessere economico e sociale) e la protezione delle basi imponibili dei singoli Paesi.

Per affrontare queste sfide, è fondamentale promuovere il dialogo e la cooperazione a livello globale, al fine di elaborare soluzioni condivise e sostenibili che rispondano alle esigenze di tutti gli attori coinvolti. In questo contesto, la formazione e l’aggiornamento professionale delle autorità fiscali e di controllo, come la Guardia di Finanza, rivestono un ruolo cruciale nell’assicurare l’efficacia delle strategie adottate e nella promozione di un approccio etico e responsabile nella lotta all’evasione fiscale internazionale.

[1] Sottrazione di materia imponibile ad imposizione fiscale;

[2] Per elusione fiscale si intende il comportamento di chi sfrutta lacune ed imperfezioni (maglie larghe) del sistema normativo per conseguire indebiti risparmi d’imposta. A differenza dell’evasione, l’elusione consiste in un abuso del diritto, ovvero la messa in pratica di comportamenti e azioni che hanno come obiettivo ultimo quello di raggirare le leggi a proprio vantaggio;

[3] L'intelligenza artificiale è un termine che si riferisce a sistemi o macchine che imitano l'intelligenza umana, in grado di simulare molto la capacità e il comportamento del pensiero umano;

[4] è un sottoinsieme dell'intelligenza artificiale che si occupa di creare sistemi che apprendono o migliorano autonomamente le performance in base ai dati che utilizzano senza una programmazione specifica;

[5] La Blockchain, nata dal mondo delle criptovalute, è una “catena di blocchi”, in pratica è una rete informatica di nodi che gestisce in modo sicuro un registro pubblico composto da una serie di dati e notizie, come le transazioni, in maniera aperta e distribuita, senza che sia necessario un controllo centrale. Potrebbe essere definito in modo molto semplicistico, un Internet del Valore.

[6] La frode è un atto illecito deliberato, mediante il quale si intende realizzare un vantaggio personale ovvero provocare ad altri un danno;

[7] Costi provenienti da paesi con una bassa o inesistente tassazione fiscale e con i quali non esiste uno scambio di informazioni;

[8] Obiettivo della norma, introdotta dalla legge di Bilancio 2023, è incentivare l'insediamento in Italia di asset manager (amm/tori di beni), che operano a beneficio di veicoli di investimento esteri;

[9] Le operazioni con cripto-asset saranno tracciate come i tradizionali trasferimenti di denaro, di fatto, la nuova norma estende agli scambi di cripto-asset le stesse misure di controllo e monitoraggio previste per i fondi ordinari. In particolare, stabilisce norme riguardanti i dati informativi relativi all'ordinante e al beneficiario che accompagnano i trasferimenti di fondi in qualsiasi valuta cripto valute attività incluse, con lo scopo di garantire una maggiore protezione dei consumatori e, nel contempo, porre in essere una misura di salvaguardia contro la manipolazione del mercato e la criminalità finanziaria.

* (Dottore in Scienze della Pubblica Amministrazione)

Internazionalizzazione delle università italiane: nuovo accordo siglato in Egitto grazie a Michele Giannone

Internazionalizzazione delle università italiane: nuovo accordo siglato in Egitto grazie a Michele Giannone

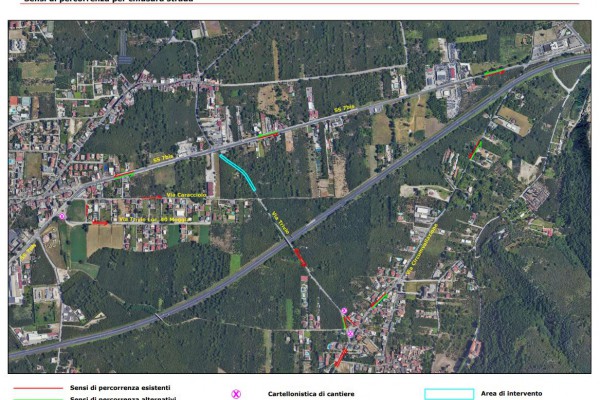

Lavori di potenziamento della linea elettrica sulla SP 493 “Trivio in Casamarciano”

Redazione

23 Aprile 2025

Lavori di potenziamento della linea elettrica sulla SP 493 “Trivio in Casamarciano”

Redazione

23 Aprile 2025

Pasquetta per il detenuto ai domiciliari. Evade per una bibita al bar, arrestato dai Carabinieri

Redazione

22 Aprile 2025

Pasquetta per il detenuto ai domiciliari. Evade per una bibita al bar, arrestato dai Carabinieri

Redazione

22 Aprile 2025